スタートアップのM&Aイグジット、増加には何が必要?買い手の「深い経営課題」解く事例を M&Aクラウド・及川厚博代表

スタートアップにとっては一大イベントでもあり、目標の一つでもある「イグジット」。

本来は成長戦略などを加味して複数の選択肢から最適な手法を検討することになるが、日本国内ではIPO(新規株式公開)に偏っているとの指摘が根強い。

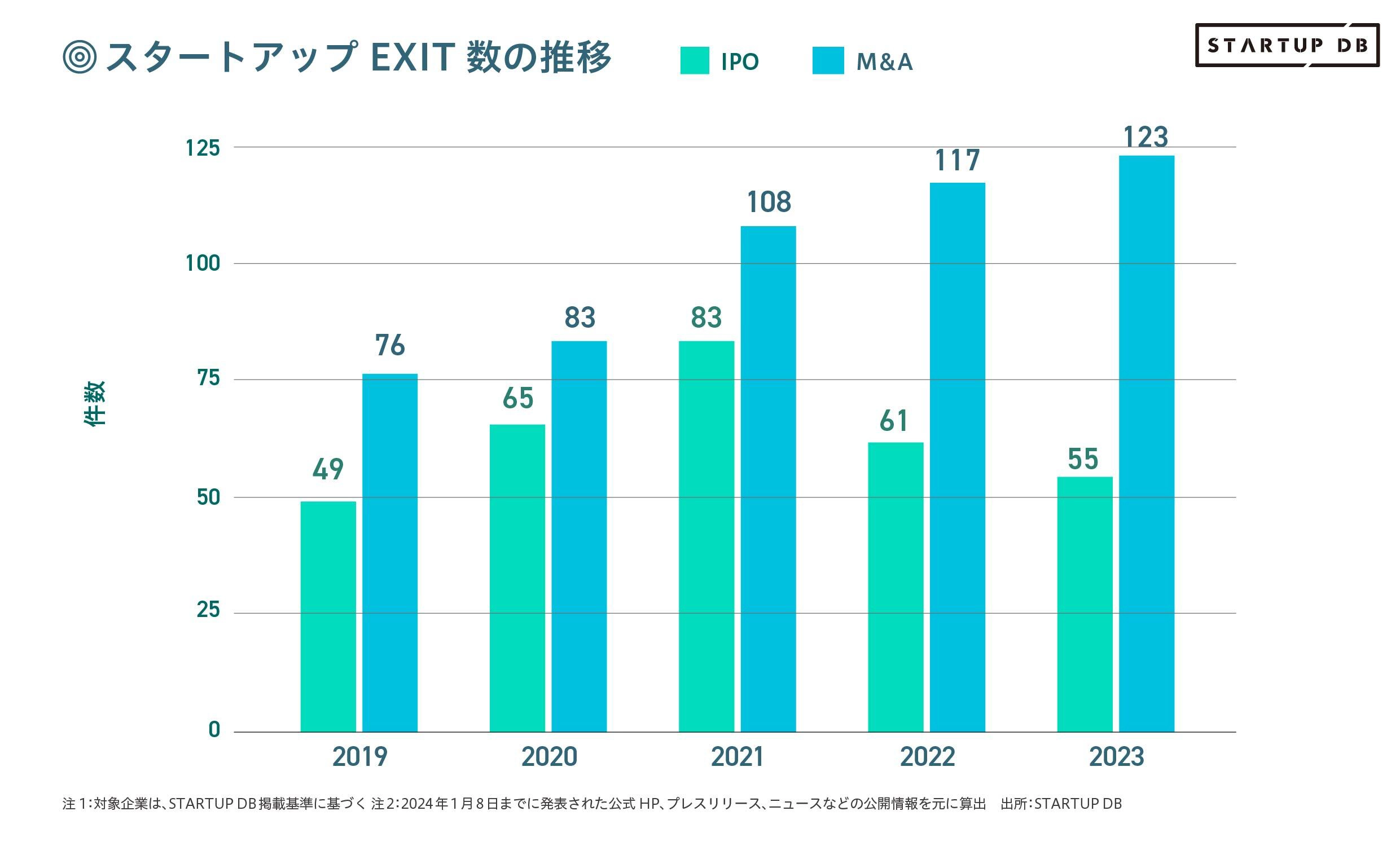

STARTUP DBの調査によると、国内スタートアップの2023年のM&A(合併・買収)件数は123件。

IPO市場が低迷していることなどを背景に緩やかな上昇傾向にあるが、M&Aの買い手・売り手のマッチングプラットフォームを手がけるM&Aクラウドの及川厚博・代表取締役CEOは「もっと増えると思っていた」と話す。

スタートアップが多様な出口戦略を描きやすい環境はどのようにすれば作られるのか。実現に向けた課題は。及川氏に聞いた。

※M&Aイグジットを目指した経験のある現役起業家が、M&Aをめぐる課題についてスタートアップ目線で話した記事はこちら。

−2023年のM&A件数は123件と、22年から6件増えました。この数字をどう受け止めますか。

及川厚博・代表取締役CEO:

本当はもっと増えるのでは、と思っていました。

2023年はダウンラウンドIPO(用語解説)の事例もありました。それに替わる手段として、レイターステージのスタートアップでM&Aイグジットが起きると考えていましたが、結果的にはシード・アーリーが中心でした。

背景の一つとして、ベンチャーデット(解説記事)の利活用が広がったことがあります。それによりランウェイ(用語解説)が伸びて、レイターのスタートアップがM&Aを選択しなくなったとみています。

もう1つ、上場株の評価軸がPSR(株価売上高倍率)からPER(株価収益率)に変わった点が大きい。上場企業は赤字のスタートアップを買いづらくなりました。

「スタートアップはトップライン(売上高)を上げれば良い」というゲームのルールはすでに変わっていますが、それは上場企業も同じ。2023年は(上場・未上場)両サイドで利益重視の経営に変えなくてはいけない準備期間になりました。

スタートアップの間ではベンチャーデットなどで資金をつなぎ、黒字転換を目指す動きがありました。2024年はこの準備期間が終わって、M&Aが増えていくかもしれません。

-2024年以降、全体としてM&Aイグジットが増えると考えていますか。増加するとしたら、どのような要因があるのでしょうか。

及川:

レイターステージのスタートアップによるM&Aイグジットは、あまりないと思います。出資しているVC(ベンチャーキャピタル)のポートフォリオにおいて重要な位置を占める企業が多いため、大きく上場して欲しいとの期待がかかっています。

レイターステージではむしろ買い手側に回る動きがあります。会社の規模を大きくして、(企業価値を)高く上昇させてIPOを目指すということですね。

M&Aが増加するもう1つのシナリオはHRBrainのパターン(※)です。

円安を背景に、IPOに匹敵するバリュエーション(企業価値)で買収する海外のPEファンド(未公開株式に投資するファンド)のようなプレイヤーが参入してくると思います。海外のプレイヤーは、日本の市場に上場させるだけでなく、アメリカやヨーロッパの上場企業に売却できる算段を持てるのが強みです。

※スウェーデンに本社を置く投資ファンド・EQTは2023年11月、人事領域のクラウドサービス・HRBrainの発行済み株式の過半数を取得することで合意したと発表した。手続きは2023年第4四半期内に完了する見込み。

-M&Aをめぐっては、政府の「オープンイノベーション促進税制」が施行されています。条件を満たせば、取得価額の25%を課税所得から控除できる制度です。また、ストックオプション税制も改正される見込みで、こちらもM&Aの増加に寄与するとの期待がかかっています(解説記事)。こうした政策の支援はどの程度、インパクトがあるのでしょうか。

及川:

「空気を作る」という観点では良いことだと捉えています。

オープンイノベーション減税でいえば、大企業にとっての経済的なインパクトは大きくありません。「減税措置があるからスタートアップを買おう」とはならないと思いますが、そうした(M&Aを促進する)空気が生まれることが大事です。

ストックオプションをめぐる税制改正も同じです。改正されたから会社を売ることはないとしても、こうした動きが束になって世論が変わっていくのではないでしょうか。

ほかにも、東京証券取引所がPBR(株価純資産倍率)1倍割れの上場企業を対象に是正を働きかけましたが、重要な変化です。内部留保を溜め込まずに投資に回す効果が期待されますから、スタートアップM&Aにも効いてきます。

北風と太陽のように、M&Aを促進する空気が醸成されようとしていると感じています。

ただ、「M&Aがいいよね」という空気が醸成された先にもハードルはあります。

例えば一つの企業でも、CVC(用語解説)や出資の担当とM&Aの担当とで部署が違うことも多いのです。そこが連動していかなければいけません。現在は出資の担当部署と事業サイドの連携が進んでいると思いますが、ここにM&Aの担当が関わってくると大きく変わってくるとみています。

-スタートアップの経営者からは、M&Aイグジットを目指した場合、IPOよりも企業価値が高くなりづらいという話も聞かれました。VCと目線が異なる状況も生まれかねないと言います。なかなか解決が難しい課題のように感じます。

及川:

今のゲームルールのままだと、この状況は変わりづらいでしょう。

直近では東証グロース市場の上場基準引き上げも検討されていますが、実現すればM&Aが増えていくとは思います。

あとは、IPOを代替するバリュエーションで買うプレイヤーがいるかどうか。あるとすれば、海外の企業・投資家か、あるいはスイングバイIPO(大企業の傘下に入り、成長したのちにIPOすること)を目指すケースではないでしょうか。

私の肌感覚では、IPOもM&Aもフラットに見ている起業家は非常に多い。ただしVCはLP(ファンドの出資者)に対して金銭リターンを出す責任があります。LPに対してフェアに説明できるロジック(がある案件)でないと難しいでしょう。

-スタートアップの視点から、企業価値を高く評価してもらうにはどのような工夫が求められますか。

及川:

やはりシナジーが重要です。

そもそも、伝統的なバリュエーション算定では難しい部分があります。例えば、1億円の黒字を出しているスタートアップがあるとします。通常のM&Aでは、EBITDA(利払い前・税引き前・減価償却前利益)の8倍でも高い水準だと言われています。これに対し、VCのバリュエーションは数十億から100億になることもあり得ます。(一般的な基準での売却は)VCにとっては正当化しづらいでしょう。

買い手側が(高い企業価値での買収を)許容するためには、スタートアップが将来どの程度伸びるのかというポテンシャルと蓋然性、それに事業シナジーを説明する必要があります。

シナジーという言葉はややふわっとしているので、もう少し具体化しましょう。

買い手側の経営課題、特に『グロースするためにはここを突破しないといけない』という深刻な課題があったとします。『その課題を解くためにはスタートアップを買収するしかない』というケースであれば、バリュエーションも高くなる可能性があります。

つまり、スタートアップ側だけを見ていても分からない。買い手側の深い経営課題にタッチしないといけないのです。

また、シナジーという言葉の捉え方にズレが起きることにも注意が必要です。

スタートアップはWin-Winな状態を想像するかもしれませんが、買い手側だけが効果を享受することもあり得る。シナジーには『売り手だけ・買い手だけ・双方』の3パターンが存在します。

-出口戦略をめぐっては、スタートアップ、投資家、大企業、行政など複数のプレイヤーが関係してきます。より多様化が進むことに求められることは。

及川:

IPO基準を引き上げたり、業績などが良くない上場企業を市場から退出させたりする動きが進めば、M&A自体は増えていくと思います。

セカンダリー取引にも期待しています。最適な株主構成を選びやすくなるため、ファンドの償還期限を考慮したIPOは減るのではないでしょうか。

また、経営者や従業員の流動性が高まることで、スタートアップ側にもM&A経験者がより増えてくる。大企業とのシナジー作りに詳しい従業員も多くなってくるはずです。すると、オープンイノベーションも進んでいく。

私たちの立場では、象徴的なM&Aを仕掛けることが大切です。スモールIPOをするくらいだったら、大きなM&Aイグジットをしましょうと呼びかけるとか、ですね。

サービスを大きくしたいのか、あるいは投資家を含めたステークホルダーを勝たせたいのか。起業家の中にある思いを聞いた上で、向き合っていくM&Aをやりたい。あとは、あくまで構想ではありますが、大企業がスタートアップを買収していけるように、合意形成に携わっていくようなことができればと考えています。